Lokaty bankowe to temat, który zyskuje na znaczeniu w obliczu obecnych warunków rynkowych. Wiele osób zastanawia się, czy warto inwestować w lokaty bankowe, zwłaszcza gdy oprocentowanie sięga nawet 8% w skali roku. Te instrumenty finansowe są postrzegane jako bezpieczniejsza alternatywa dla bardziej ryzykownych inwestycji, takich jak akcje, oferując stabilny, choć niewielki wzrost kapitału.

Jednakże, pomimo ich zalet, opłacalność lokat może być zagrożona przez wysoką inflację. Dlatego ważne jest, aby zrozumieć, jak najlepiej wykorzystać lokaty bankowe, aby zabezpieczyć swoje oszczędności i zminimalizować ryzyko finansowe. W tym artykule przyjrzymy się, dlaczego lokaty bankowe mogą być dobrym rozwiązaniem oraz jak uniknąć strat finansowych.

Kluczowe informacje:- Obecne oprocentowanie lokat bankowych może wynosić nawet 8% w skali roku.

- Lokaty bankowe są uważane za bezpieczniejsze niż inwestycje w akcje.

- Wysoka inflacja może wpłynąć na opłacalność lokat bankowych.

- Lokaty zapewniają niewielki, ale stały wzrost kapitału.

- Inwestowanie w lokaty może pomóc w zabezpieczeniu oszczędności i minimalizacji ryzyka.

Lokaty bankowe: Dlaczego warto je rozważyć jako inwestycję?

Lokaty bankowe to bezpieczna forma inwestycji, która zyskuje na popularności wśród oszczędzających. Obecnie oprocentowanie lokat może sięgać nawet 8% w skali roku, co czyni je atrakcyjną opcją dla osób poszukujących stabilności finansowej. W porównaniu do bardziej ryzykownych instrumentów, jak akcje, lokaty oferują niewielki, ale stały wzrost kapitału, co jest istotne w niepewnych czasach.Inwestowanie w lokaty bankowe to sposób na zabezpieczenie swoich oszczędności przed utratą wartości. Choć ich opłacalność może być zagrożona przez wysoką inflację, nadal pozostają one jednym z najbezpieczniejszych sposobów na pomnażanie pieniędzy. Warto przyjrzeć się tej formie inwestycji, aby zminimalizować ryzyko i maksymalizować zyski.

Porównanie lokat bankowych z innymi instrumentami finansowymi

Wybierając odpowiednią formę inwestycji, warto porównać lokaty bankowe z innymi instrumentami finansowymi. Lokaty oferują stabilność i bezpieczeństwo, podczas gdy akcje mogą przynieść wyższe zyski, ale wiążą się z większym ryzykiem. Fundusze inwestycyjne również stanowią alternatywę, jednak ich struktura i płynność mogą być mniej korzystne dla niektórych inwestorów.

Porównując te opcje, można zauważyć kilka kluczowych różnic. Lokaty bankowe są idealne dla osób, które cenią sobie bezpieczeństwo i przewidywalność, natomiast akcje mogą przyciągać inwestorów szukających większych zysków. Fundusze inwestycyjne z kolei oferują różnorodność, jednak wiążą się z dodatkowymi kosztami zarządzania.

| Instrument finansowy | Zyski | Ryzyko | Płynność |

| Lokaty bankowe | Do 8% | Niskie | Średnia |

| Akcje | Wysokie (zmienne) | Wysokie | Wysoka |

| Fundusze inwestycyjne | Średnie (zmienne) | Średnie | Średnia |

Lokaty a akcje: Co wybrać dla stabilności finansowej?

Wybór między lokatami bankowymi a akcjami to kluczowa decyzja dla osób poszukujących stabilności finansowej. Lokaty oferują niskie ryzyko oraz stałe oprocentowanie, co czyni je atrakcyjną opcją dla konserwatywnych inwestorów. Z drugiej strony, akcje mogą przynieść znacznie wyższe zyski, ale wiążą się z większą zmiennością i ryzykiem utraty kapitału.Analizując ryzyko, warto zauważyć, że akcje mogą zapewnić wyższe zyski w dłuższym okresie, ale ich wartość może się znacznie wahać w krótkim czasie. Lokaty bankowe, z kolei, gwarantują zwrot kapitału i odsetki, co czyni je bezpiecznym rozwiązaniem w niepewnych czasach. Warto zatem dostosować wybór do własnych potrzeb i tolerancji ryzyka.

Lokaty a fundusze inwestycyjne: Które rozwiązanie jest lepsze?

Fundusze inwestycyjne to kolejna opcja, którą warto rozważyć w porównaniu do lokat bankowych. Fundusze te gromadzą kapitał od wielu inwestorów i inwestują go w różnorodne aktywa, co może przynieść wyższe zyski. Jednak wiążą się one z dodatkowymi kosztami zarządzania i większym ryzykiem.

Pod względem płynności, fundusze inwestycyjne mogą oferować większą elastyczność, ponieważ inwestorzy mogą w każdej chwili sprzedać swoje udziały. Lokaty bankowe mają określony czas trwania, co oznacza, że pieniądze są zablokowane na pewien okres. Z drugiej strony, lokaty oferują przewidywalność i stałe oprocentowanie, co czyni je bardziej stabilnym wyborem.

Czytaj więcej: Czy na lokacie można stracić pieniądze? Poznaj ryzyka i zabezpieczenia

Jak obecne oprocentowanie wpływa na opłacalność lokat?

Oprocentowanie lokat bankowych ma kluczowe znaczenie dla ich opłacalności. W ostatnich latach, oprocentowanie lokat wzrosło, osiągając nawet 8% w skali roku. To sprawia, że lokaty stają się coraz bardziej konkurencyjne w porównaniu do innych form inwestycji. Warto jednak pamiętać, że oprocentowanie może się zmieniać w zależności od sytuacji na rynku.

Wzrost oprocentowania pozytywnie wpływa na zyski z lokat, ale należy również brać pod uwagę inflację. Jeśli inflacja przewyższa oprocentowanie, realny zysk z lokat może być niewielki. Dlatego inwestorzy powinni monitorować sytuację rynkową i dostosowywać swoje decyzje inwestycyjne, aby maksymalizować zyski z lokat bankowych.

Inflacja a lokaty bankowe: Jak chronić swoje oszczędności?

Inflacja ma istotny wpływ na lokaty bankowe i ich opłacalność. W miarę jak ceny rosną, realna wartość odsetek z lokat może maleć, co sprawia, że inwestycje te stają się mniej korzystne. Dlatego ważne jest, aby zrozumieć, jak oprocentowanie lokat odnosi się do inflacji i jakie działania można podjąć, aby zabezpieczyć swoje oszczędności.

Jednym z kluczowych sposobów na ochronę przed inflacją jest wybór lokat o wyższym oprocentowaniu. Warto również rozważyć lokaty o zmiennym oprocentowaniu, które mogą lepiej reagować na zmiany rynkowe. Inwestorzy powinni być świadomi, że lokaty a inflacja to istotny temat, który może wpłynąć na ich decyzje finansowe.

Praktyczne porady: Jak wybrać najlepszą lokatę bankową?

Wybór najlepszej lokaty bankowej wymaga uwzględnienia kilku kluczowych czynników. Przede wszystkim, należy zwrócić uwagę na oprocentowanie lokat, które powinno być konkurencyjne w stosunku do innych ofert na rynku. Dodatkowo, warto rozważyć długość trwania lokaty oraz warunki jej zerwania, aby uniknąć nieprzyjemnych niespodzianek.Nie mniej ważna jest reputacja banku. Wybierając instytucję finansową, warto sprawdzić jej stabilność oraz opinie innych klientów. Jeśli bank ma dobrą historię i cieszy się zaufaniem, można być pewnym, że nasze oszczędności są w bezpiecznych rękach. Warto również porównać różne oferty, aby znaleźć najlepsze lokaty dostępne na rynku.

Ostatnim aspektem, na który należy zwrócić uwagę, są dodatkowe opłaty. Niektóre banki mogą pobierać prowizje za otwarcie lub prowadzenie lokaty, co wpływa na ostateczny zysk. Dlatego przed podjęciem decyzji, warto dokładnie przeanalizować wszystkie warunki, aby maksymalizować swoje zyski z inwestycji.

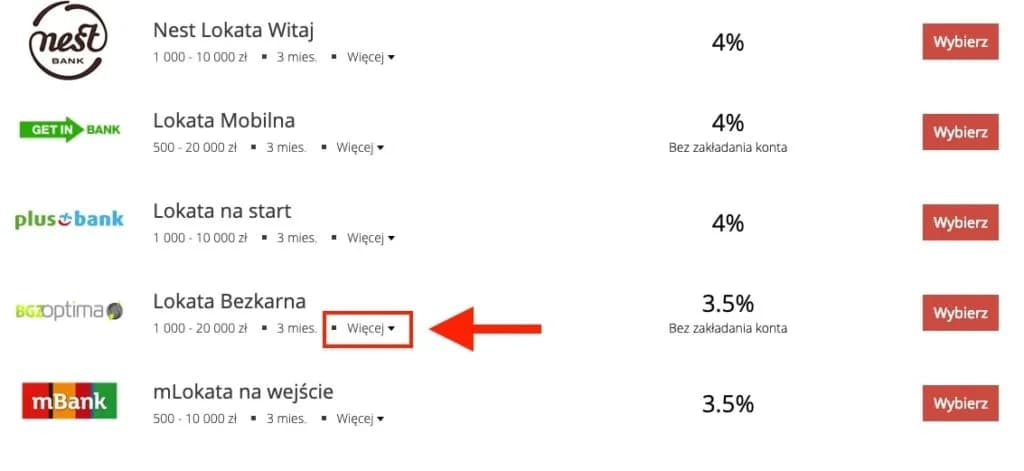

Najlepsze oferty lokat bankowych na rynku: Co warto wiedzieć?

Aktualnie rynek lokat bankowych oferuje wiele interesujących możliwości. Warto zwrócić uwagę na oferty, które łączą wysokie oprocentowanie z korzystnymi warunkami. Niektóre banki oferują lokaty z oprocentowaniem sięgającym nawet 8%, co czyni je bardzo atrakcyjnymi.

Wśród banków, które wyróżniają się na rynku, można wymienić:

- Bank A - oferuje lokaty z oprocentowaniem 7,5% na 12 miesięcy.

- Bank B - proponuje lokaty z oprocentowaniem 8% na 24 miesiące.

- Bank C - ma atrakcyjne warunki lokat z oprocentowaniem 6% na 36 miesięcy.

| Nazwa banku | Oprocentowanie | Czas trwania |

| Bank A | 7,5% | 12 miesięcy |

| Bank B | 8% | 24 miesiące |

| Bank C | 6% | 36 miesięcy |

Jak skutecznie chronić oszczędności przed inflacją i wybierać lokaty

W obliczu rosnącej inflacji, kluczowe staje się zrozumienie, jak lokaty bankowe mogą pomóc w ochronie oszczędności. W artykule podkreślono, że wybór lokat o wyższym oprocentowaniu oraz lokat o zmiennym oprocentowaniu może być skutecznym sposobem na zabezpieczenie wartości kapitału. Warto monitorować dostępne oferty, aby znaleźć te, które oferują najlepsze warunki i maksymalizować swoje zyski.

Dodatkowo, artykuł wskazuje na istotność analizy reputacji banku oraz warunków związanych z lokatami. Wybierając instytucję finansową, należy zwrócić uwagę na stabilność banku oraz na wszelkie dodatkowe opłaty, które mogą wpłynąć na ostateczny zysk. Dzięki tym wskazówkom, inwestorzy będą mogli podejmować świadome decyzje, które pomogą im skutecznie chronić swoje oszczędności przed negatywnymi skutkami inflacji.